厚生年金保険料率の改定と、定時決定(算定基礎届)における給与から徴収する保険料の変更が始まります。

http://www.nenkin.go.jp/n/www/service/detail.jsp?id=27438

適用事業所の事業主様におかれましては、毎年のことですので事務処理においても慣れていらっしゃると思いますが、ここで再度確認をしてみましょう。

毎年のことでも、慣習になっていれば、重要な部分の見落としもあるかもしれません。保険料率が変わる都度、適正に変更処理が行われているかご確認ください。

健康保険、厚生年金は、毎月の保険料を翌月末日までに納付することになっています。(健康保険法164条・厚生年金保険法83条)

従業員の給与から保険料を控除することを

「保険料の源泉控除」

といいます。保険料の源泉控除も、法律によって定められています。(健康保険法167条・厚生年金保険法84条)

① 事業主は、被保険者に通貨をもって報酬を支払う場合においては、被保険者の負担すべき前月の標準報酬月額に係る保険料を報酬から控除することができる。

② 被保険者がその事業所に使用されなくなった場合においては、前月およびその月の標準報酬月額にかかる保険料を報酬から控除することができる(いわゆる月末退職の場合)

社会保険料の控除は原則、翌月控除となっています。前月分の保険料を、当月に支払う給与から控除する方法を原則としています。

たとえば、8月分の健康保険、厚生年金の保険料は、9月に支払う給与から控除することになります。

そこで、御社は翌月控除(原則)ですか?当月控除(例外)ですか?

<問 題>

A社 給与締日 毎月末日、 給与支払日 翌月15日

問題1)8月末締の給与(9月支払)から8月分の保険料を控除している場合は、翌月控除?当月控除?

B社 給与締日 毎月15日、 給与支払日 毎月末日

問題2)8月15日締の給与(8月末日支払)から、8月分の保険料を控除している場合は、翌月控除?当月控除?

問題3)8月15日締の給与(8月末日支払)から、7月分の保険料を徴収している場合は、翌月徴収?当月徴収?

C社 給与締日 毎月20日、給与支払日 翌月5日

問題4)翌月徴収の場合、7月21日に入社した社員の保険料はいつ支給する給与から控除する?

問題5)翌月徴収の場合は、9月5日に支払う給与からは何月分の保険料を控除する?

社会保険では、支払日を基準としています。「報酬」とは、支払われた報酬のことをいいます。

例えば、上記のA社は8月分の給与を9月に支払っていますので、社会保険では9月分の報酬として取り扱うことになります。計算期間と、支払日の取り扱いに注意しましょう。

報酬の支払日に注意して、翌月控除と当月控除の違いを確認してみましょう。

(問題1)A社 給与締日 毎月末日、 給与支払日 翌月15日

8月末締の給与(9月支払)から8月分の保険料を控除している場合は、翌月控除?当月控除?

(答え)翌月控除となります。

給与計算期間は8月を対象としていますが、社会保険では支払日を基準としています。そのため、9月に支給されている給与は9月分の報酬となり、給与から徴収する保険料は8月分の保険料ということになります。

(問題2)B社 給与締日 毎月15日、 給与支払日 毎月末日(当月払)

8月15日締の給与(8月末日支払)から、8月分の保険料を徴収している場合は?

(答え)当月控除となります。

8月支払の給与から8月分の保険料を控除しているためです。

(問題3)8月15日締の給与から、7月分の保険料を控除している場合は?

(答え)翌月控除となります。

8月末日支払ですので、8月分の報酬となり、前月分(7月分)の保険料を控除しているためです。

(問題4)C社 給与締日 毎月20日、給与支払日 翌月5日

翌月控除の場合、7月21日に入社した社員の保険料はいつ支給する給与から控除する?

(答え)7月21日~8月20日の計算期間とする給与を9月5日に支払っていますので、7月21日入社の従業員は8月5日(6月21日~7月20日分)の給与支払いがありません。翌月控除できないということになってしまいます。

給与より源泉控除できない場合でも、事業主には納付義務がありますので、徴収しないというわけにはいきません。

控除もれ、徴収漏れを防ぐには、

①7月分の保険料を従業員から直接徴収する。

②9月5日支給の給与から7月分、8月分の2ヶ月分を控除する。

の2通りが考えられます。

社会保険では、「前月の保険料を控除することができる」としていますので、前々月分や、遡及分の控除を行うには、従業員に説明のうえ、合意してもらう必要があります。

(問題5)翌月控除の場合は、9月5日に支払う給与からは何月分の保険料を控除する?

(答え)8月分の保険料です。

支払日を基準にしているため、9月に支払う給与から徴収するのは前月分の8月分となります。

月をまたいで給与を支給する場合は、注意が必要となるでしょう。

C社の給与支払方法だと、問題4のように月の途中で入社した場合などは、保険料の控除ができない場合があります。

また、2ヶ月分の控除となると多額になり従業員にも負担がかかります。そのため、1ヶ月分の保険料だけを控除すると、翌々月控除ということになってしまいます。

例えば、7月21日入社した場合では、7月21日~8月20日(8月分給与)から7月分の保険料を控除し、9月5日に支給するという形です。9月分報酬から、7月分の保険料を控除するという形になりますので翌々月控除ということになります。いけないというわけではありませんが、事業主からみると、7月分の保険料は8月末日までに納付します。そうすると、従業員から保険料を控除する前に、従業員負担分も合わせた保険料を払わなければいけなくなります。資金繰りの問題も出てきます。

5つの問題を例にしてみましたが、御社は原則の翌月控除の方法になっていたでしょうか?

当月控除や、翌々月控除の方法で保険料控除をしている適用事業所においては、今から翌月控除へ変更するには、時間も手間もかかりますので、現状を維持し続け、控除漏れや変更忘れのないようにしていくようにしましょう。中途入社の従業員においても、現従業員と同様の徴収方法で適用し、翌月徴収の従業員がいたり、当月徴収の従業員がいたりと混在しないようにしっかりと管理をしていきましょう。特に中途入社や中途退職の場合は、1ヶ月の保険料徴収が必要となる場合があります。十分に注意しましょう。

正しく適正に資格取得や月額変更の届出、保険料の源泉控除、保険料納付をしているかが重要です。

従業員が負担しなければいけない保険料を徴収せず、会社が負担した場合は、従業員の賃金とみなされます。

労働基準法では、「労働者が法令により負担すべき所得税、社会保険料の労働者負担分を事業主が労働者に変わって負担する場合、当該負担分は賃金となる(昭63.3.14基発150号)」としています。賃金となれば、所得税において給与課税されます。保険料負担が少なくなった分、所得税が課せられることになってしまいますので、適正に給与計算を行いたいものです。

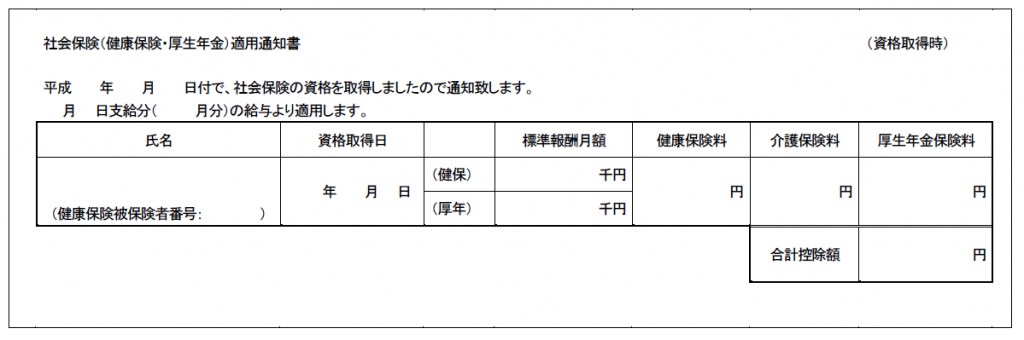

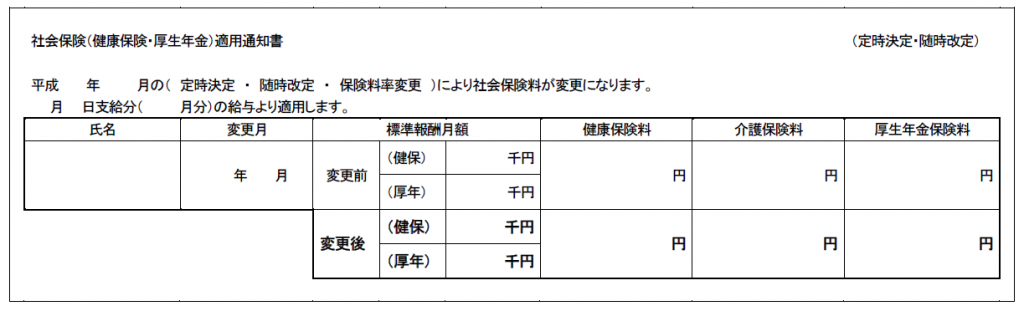

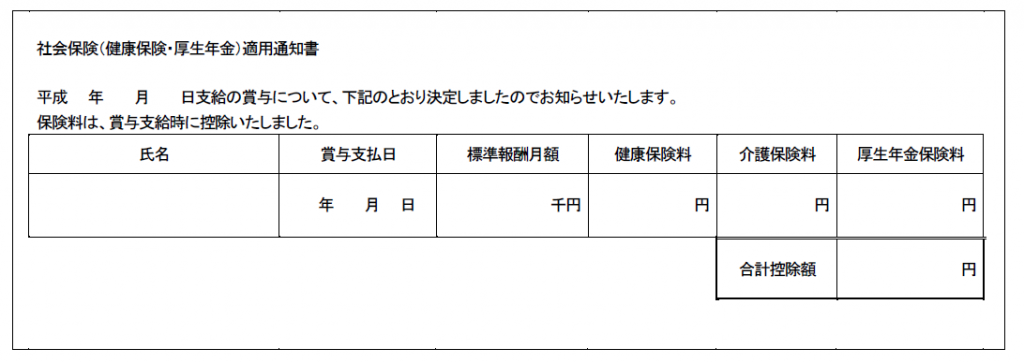

保険料の源泉控除においては、事業主は、保険料の控除に関する計算書を作成し、その控除額を被保険者に通知しなければいけません。給与明細書の表示および発行が重要になってきます。

また、保険料の変更等についても、事業主は速やかにこれを被保険者又は被保険者であったものに通知しなければならず(健康保険法49条)、この通知義務において、正当な理由なく通知しなかった場合には、6ヶ月以下の懲役または50万円以下の罰金が科せられます。

<被保険者への通知義務>

(1)被保険者の資格取得又は喪失

(2)標準報酬月額の決定又は改定

(3)標準賞与額の決定

(4)適用事業所以外の事業所が認可を受けて適用事業所となったこと

(5)上記(4)の適用事業所が認可を受けて適用事業所以外の事業所となったこと

(6)適用事業所以外の事業所に使用される70歳未満の者が認可を受けて厚生年金保険の被保険者となったこと

(7)上記(6)の被保険者が認可を受けて被保険者の資格を喪失したこと。

通知方法は任意ですが、書面にて通知することが望ましいです。

<変更通知様式の例>

年金機構掲載様式http://www.nenkin.go.jp/n/www/service/detail.jsp?id=1990 (通知様式の例:エクセル版をクリック)

当事務所オリジナルフォーマット

蛇足ですが・・・

社会保険料の変更忘れや徴収忘れで、過去の分の保険料を徴収しなければいけなくなった場合、年末調整に影響します。

所得税の社会保険料控除とされる保険料は、その年に払った保険料としています。

https://www.nta.go.jp/taxanswer/shotoku/1130.htm(国税上HP:社会保険料控除)

社会保険料も給与から実際に控除した年の社会保険料控除の対象となりますが、年末調整をやり直ししても問題はありません。

既に年末調整してしまった年の社会保険料を返金(還付)する場合は、対象となった年において年末調整のやり直しが必要となります。