所得拡大促進税制の要件が平成26年4月1日から緩和され適用されやすくなりました。社会保険労務士としては税務申告業務はできませんので、制度の概要のみお伝えしたいと思います。

この制度は、法人税及び個人事業主が、使用人に対する給与等の支給額を増加させた場合に増加額の10%(中小企業等は20%)を限度に法人税および所得税の税額控除する制度です。この制度に該当するかどうかの判断に用いられる、給与等支給額や雇用者の範囲は定義づけられています。

少し詳しく見ていきたいと思います。

<要件①>給与等支給額が基準事業年度の給与等支給額と比較して一定基準以上増加していること。

適用1年目~2年目・・・2%以上

3年目 ・・・3%以上

4年目~5年目・・・5%以上

(解 説)

この「基準事業年度」とは平成25年4月1日以後に開始する各事業年度のうち最も古い事業年度の直前の事業年度のことをいいます。

例としては3月決算会社の場合は、平成24年4月1日からの事業年度が基準事業年度となります。

個人事業の場合は、平成25年4月1日以降に開始する事業年度が平成26年1月1日からとなりますので、平成25年1月1日から始まる事業年分が基準事業年度となります。

<要件②>給与等支給額が前事業年度の給与等支給額を下回らないこと。

(解 説)

この「給与等支給額」とは、国内雇用者に対して支給する給与および賞与並びにその性質を有する給与額を指します。また、「給与等」は所得税法28条に定義される給与所得としています。給与所得ですので、通勤手当などを給与勘定科目以外(福利厚生費、旅費交通費など)の勘定科目のものであっても含める必要が出てきます。決算賞与等については、損金算入(経費計上)される事業年度の給与等支給額に含まれるそうです。

「国内雇用者」とは、国内に所在する事業所につき作成された労働基準法108条に規定する賃金台帳に記載された者とされていることに注意が必要です。

そのため、非課税となる通勤手当等は含みませんが、パートアルバイト、日雇労働者、嘱託社員などの非正規社員や雇用保険の被保険者にならない者の賃金、給与、賞与等も含まれます。

ただし、役員の特殊関係者や使用人兼務役員の給与、給与所得にならない退職手当(退職所得)などは含まれません。

賃金台帳は雇用している全労働者において作成することになります。賃金台帳の作成については、記入事項が定められています。フォーマットは決まっておりませんので、記入事項がすべて記入されているものであれば問題ありません。保存期間は3年間です。

【賃金台帳の記入事項】

・氏名

・性別

・賃金計算期間

・労働日数(始業、修業時刻、休憩時間は含まれない)

・労働時間数

・時間外労働、休日労働、深夜労働の時間数

・基本給、手当、その他賃金の種類ごとにその額

・賃金の一部を控除した場合には、その額

<要件③>継続雇用者の平均給与等支給額が前年事業年度の継続雇用者の平均給与額を上回ること。

(解 説)

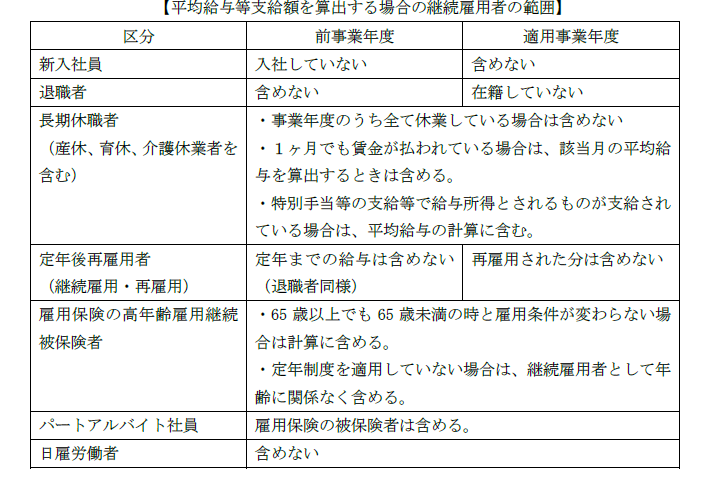

この③の要件の判定にあたり、継続雇用者の給与等について範囲が明確にされました。

「適用年度およびその前年度において、給与等の支給を受けた国内雇用者に対する給与等のうち、雇用保険法の一般被保険者(※1)に対する給与等をいう。ただし、高年齢等の雇用の安定に関する法律(高年齢雇用安定法)の継続雇用制度(※2)に基づき雇用されるものに対する給与等をのぞく」

平均給与等支給額の対象となるのは前事業年度から引き続き雇用されている雇用保険の一般被保険者のみとなります。中途退職者も除かれることになります。

しかし、企業によっては傷病等による長期休職者、産前産後休業者、育児介護休業者など、無給の継続雇用している労働者もいます。また、定年を65歳以上に定めている会社や、定年制がない会社も有ります。

どこまでの継続雇用者を含めるのか一覧にしてみました。

※1 雇用保険の一般被保険者

1週間の労働時間が20時間以上あること、かつ、31日以上の雇用継続の見込みがある労働者となります。パートアルバイト等の名称で区別されていません。

※2 高年齢雇用安定法の継続雇用制度(高年齢雇用安定法第9条:高年齢者雇用確保措置)

定年(65歳未満のものに限る)の定めをしている事業主は、その雇用する高年齢者の65歳までの安定した雇用を確保するため、高年齢者雇用確保措置(定年の引き上げ、継続雇用制度の導入、定年制の廃止のいずれか) を講じなければならない。

継続雇用制度とは、現に雇用している高年齢者が希望するときは、希望する高年齢者をその定年後も引き続いて雇用する制度(法9条1項2号)

上記の他に、給与比較する際には、出向者に対する給与の取り扱い(在籍出向、移籍出向による違い)や、労働者の雇入れ人数に応じて支給を受けた助成金(特定就職困難者雇用開発助成金、特定求職者雇用開発助成金など)は給与等支給額から控除するなど、要件の判定は煩雑になっています。

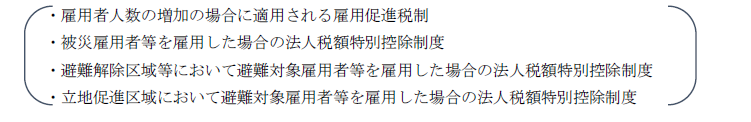

また、所得拡大促進税制は、他の税制措置の適用とは併用できず、選択適用(所得拡大促進税制を利用するときは、下記の税制は利用できない)となっています。

税制の適用には企業ごとの個別の対応が必要になります。

こちらの税制適用のご相談は、顧問税理士又はお近くの税務署でご相談されることをおすすめします。

<補足>

給与等支給額を計算するにあたり、控除する必要のある「他の者から支払いを受けた金額」となる助成金の一部です。

・雇用調整助成金

・特定求職者雇用開発助成金(被災者雇用開発助成金を含む)

・発達障害者難治性疾患患者雇用開発助成金

・地域雇用開発助成金

・トライアル雇用奨励金

・日本再生人材育成支援事業

これらの助成金等を受けている場合は、給与等支給額から控除下後の金額で判断することになります。

この他にも該当する助成金があるとのことですので、申告の際には、税務署等にご相談ください。

なお、助成金申請については、ハローワーク、社労士へご相談ください。